活久见,不知道这一刻会不会载入美国史册,美国期货原油首次出现负值

2020年,基本上每天都在 见证历史 。在见识过史诗级熔断后,20日晚 活久见系列 再度更新:原油遭遇疯狂抛售潮,油市正式迈入 负油价时代 。原油期货价格雪崩式下跌,历史上首次收于

2020年,基本上每天都在 见证历史 。

在见识过史诗级熔断后,20日晚 活久见系列 再度更新:原油遭遇疯狂抛售潮,油市正式迈入 负油价时代 。

原油期货价格雪崩式下跌,历史上首次收于负值

21日零点后,美油期货正式开始刷屏。

微信图片_20200421085840

纽约商品交易所5月交割的WTI原油期货合约在其最后一个交易日出现暴跌逾300%,收报-37.63美元/桶,历史上首次收于负值。

此前,芝加哥商品交易所(CME)曾表示,WTI 5月原油期货价格有可能为负,特意对交易软件重新编程,以使得负值的交易可以在清算中执行。

这件事儿究竟有多离谱呢?大概就是,现在买油不仅不花钱,对方还要倒贴你钱

微信图片_20200421085903

先简单科普一下WTI原油

作为现代社会最为依赖的一次能源,原油既有商品属性也有金融属性。除了基本的供需,库存影响之外,金融市场的力量,地缘政治的影响,都会成为影响油价的主要变量。

虽然在全球范围内有着众多的原油期货,但是真正能够流通并被广泛交易当做基准价格的只有三个原油期货,分别是:

美原油,WTI(WEST TEXAS INTERMEDIUM)基准油。所有在美国生产或销往美国的原油,在计价时都以轻质低硫的WTI作为基准油。美国作为 长期居于世界第一的原油消费国,加上纽约期交所(NYMEX)在全球的影响力,以WTI为基准油的原油期货交易,就成为全球商品期货品种中成交量的龙头。

Brent原油,就交易量来说,WTI与同样是轻质低硫的北海布伦特(Brent)原油相比较,其现货交易量逊于布伦特原油,1988年6月23日,伦敦国际石油交易所(IPE)推出布伦特原油期货合约,包括西北欧、北海、地中海、非洲以及也门等国家和地区,均以此为基准,由于这一期货合约满足了石油工业的需求,也跻身于国际原油价格的三大基准。

中东是全球石油产量最大的基地,他们的基准油是阿联酋的高硫 迪拜(Dubai) 原油。它往往可以反映亚洲对原油的需求状况。其现货主要在新加坡和东京交易,期货交易量则很小。

市场评论认为,下一份结算的原油期货合约为布伦特原油6月份期货合约,将在10天内进行结算。当前报价为25.54美元/桶,或为新冠肺炎疫情的下一个受害者,甚至可能跌至负值。

疫情影响、产能过剩 原油如同 烫手山芋

究竟为什么会出现 负油价 呢?

简单来说就是 将油运送到炼油厂或存储的成本已经超过了石油本身的价值 。当前影响油价的最主要因素不是生产成本,而是库存。

这里就不得不提原油的存储与运输。WTI原油通常是通过管道来运输,而布伦特原油比WTI原油更适合海运运输,因此在某种程度上不太受直接储存担忧的限制。

由于新冠疫情的影响,美国大部分地区仍处于禁售状态,而该合约期货的买家是那些像炼油厂或航空公司那样实际接收交割的实体,这些机构的储油设施是满的,换句话说,已经不会再有买家为这一合约的期货支付费用了。

如果储罐库容不够或者存储成本过高,生产商宁愿接受负油价,不得不赔钱让买家拉走。

美国能源部的数据显示,位于俄克拉何马州库欣(Cushing)的储油罐的储存量目前达到69%,高于四周前的49%,美国储油设施迅速被填满。

除了疫情的影响外,5月合约到期也是本次暴跌原因。

原油期货价格是按照每月进行计算,在每月底会对近月的交易进行结算。4月21日,美国原油5月期货协议将过期。一般而言,相邻月份的油价差价不会过大,但WTI5月原油期货及6月原油期货价格在当地时间4月20日上午9点半,换月价差竟达到了50%。部分购买原油纸(即原油类期货,而非原油)的投资者提前对5月期货进行平仓,防止协议过期后原油纸 升水 损耗过大(即持有相同量原油额外付出的资金)。

此外,有分析认为也不排除市场上部分原油买家故意压低5月原油期货价格,逢低购买原油的行为。

据证券时报文章,在新冠疫情影响下,国际原油市场遭遇前所未有的冲击。市场何时回暖,关键要看需求何时恢复。这仍存在很大不确定性。

美银美林表示,美国石油市场需要几周时间来达到重新平衡。若需求不能回升,预计WTI原油6月份期货合约价格也将转负。

21日,美国总统特朗普表示,美国将储备高达7500万桶石油,用于国家战略石油储备。油价下跌是短时期的。油价反映了金融方面的问题,并非原油局势,同时表示将考虑有关停止进口沙特石油的意见。

来源:http://www.hnsbao.com/-

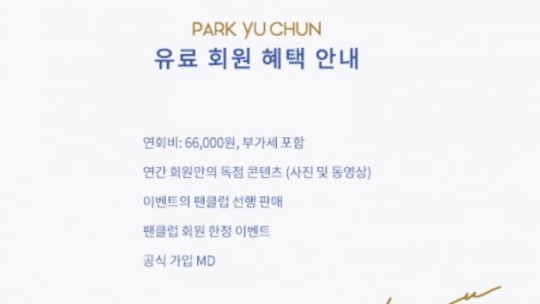

原创:朴有天的粉丝俱乐部,过高的费用让人“望而却步”2020-04-214月21日,据韩媒,韩国艺人朴有天的粉丝俱乐部网站昨天开始征集会员,但过高的会员费却在粉丝中引发了争议。朴有天会员费过高引争议朴有天画集4月21日娱乐媒体报道,4月21日,韩国男

原创:朴有天的粉丝俱乐部,过高的费用让人“望而却步”2020-04-214月21日,据韩媒,韩国艺人朴有天的粉丝俱乐部网站昨天开始征集会员,但过高的会员费却在粉丝中引发了争议。朴有天会员费过高引争议朴有天画集4月21日娱乐媒体报道,4月21日,韩国男 -

原创:张馨予变身花农走混搭风 戴草帽穿雨靴睡裤超抢镜2020-04-21张馨予今日,张馨予在公众平台更新了状态,并晒出了一张自己化身花农的照片。文中写道: 早,妈妈眼中的我。睡裤+雨靴的搭配我值得拥有 ,照片中,张馨予身穿白色毛衣和睡裤,并配戴着草

原创:张馨予变身花农走混搭风 戴草帽穿雨靴睡裤超抢镜2020-04-21张馨予今日,张馨予在公众平台更新了状态,并晒出了一张自己化身花农的照片。文中写道: 早,妈妈眼中的我。睡裤+雨靴的搭配我值得拥有 ,照片中,张馨予身穿白色毛衣和睡裤,并配戴着草 -

原创:李小璐做带货直播被骂"谁买谁绿" 本尊装看不见2020-04-21李小璐做带货直播与网红撞脸近日,有网友透露李小璐将转型做主播,就在昨日,她在直播平台上开启了首秀。据悉,开播后网友们便在直播平台纷纷刷送礼物,价值大35万元人民币。至于带

原创:李小璐做带货直播被骂"谁买谁绿" 本尊装看不见2020-04-21李小璐做带货直播与网红撞脸近日,有网友透露李小璐将转型做主播,就在昨日,她在直播平台上开启了首秀。据悉,开播后网友们便在直播平台纷纷刷送礼物,价值大35万元人民币。至于带 -

原创:胡杏儿真的是“超人妈妈”,手里抱的是责任,眼睛看的是“自己”2020-04-214月21日娱乐媒体报道4月20日,李乘德在个人社交平台晒出老婆的生活日常,并发文: 超人妈妈 。并且@了老婆胡杏儿。胡杏儿该照片中,胡杏儿坐在沙发上,穿着深色睡衣,并没有化妆。但是

原创:胡杏儿真的是“超人妈妈”,手里抱的是责任,眼睛看的是“自己”2020-04-214月21日娱乐媒体报道4月20日,李乘德在个人社交平台晒出老婆的生活日常,并发文: 超人妈妈 。并且@了老婆胡杏儿。胡杏儿该照片中,胡杏儿坐在沙发上,穿着深色睡衣,并没有化妆。但是 - 周冬雨代言维密,诠释了性感的全新内涵,少女身材依旧可以很性感2020-04-214月20日,维多利亚的秘密中国宣布,周冬雨担任维多利亚的秘密大中华区品牌代言人。一直以来,大众对于维密的印象都停留在维密秀上的众多身材性感的长腿模特,而如今维密将携手周冬

-

官方宣布:因疫情原因霉霉取消2020年所有演唱会2020-04-21霉霉取消2020年所有演唱会,粉丝们立即表示全力支持 因为新冠病毒,泰勒 斯威夫特宣布取消了2020年的巡回演唱会,斯威夫特的粉丝们纷纷表示支持,而且为霉霉的举动点赞。美国创作

官方宣布:因疫情原因霉霉取消2020年所有演唱会2020-04-21霉霉取消2020年所有演唱会,粉丝们立即表示全力支持 因为新冠病毒,泰勒 斯威夫特宣布取消了2020年的巡回演唱会,斯威夫特的粉丝们纷纷表示支持,而且为霉霉的举动点赞。美国创作 -

贝克汉姆通过微博为鹿晗庆生,最甜蜜的追星不过如此2020-04-21北京时间4月20日,作为曼联红魔使者的演员鹿晗迎来自己30岁的生日。曼联名宿贝克汉姆通过微博向鹿晗送上生日祝福。贝克汉姆在微博中写道: 鹿晗,祝你度过一个美妙的生日。希望你

贝克汉姆通过微博为鹿晗庆生,最甜蜜的追星不过如此2020-04-21北京时间4月20日,作为曼联红魔使者的演员鹿晗迎来自己30岁的生日。曼联名宿贝克汉姆通过微博向鹿晗送上生日祝福。贝克汉姆在微博中写道: 鹿晗,祝你度过一个美妙的生日。希望你 -

活久见,不知道这一刻会不会载入美国史册,美国期货原油首次出现负值2020-04-212020年,基本上每天都在 见证历史 。在见识过史诗级熔断后,20日晚 活久见系列 再度更新:原油遭遇疯狂抛售潮,油市正式迈入 负油价时代 。原油期货价格雪崩式下跌,历史上首次收于

活久见,不知道这一刻会不会载入美国史册,美国期货原油首次出现负值2020-04-212020年,基本上每天都在 见证历史 。在见识过史诗级熔断后,20日晚 活久见系列 再度更新:原油遭遇疯狂抛售潮,油市正式迈入 负油价时代 。原油期货价格雪崩式下跌,历史上首次收于 -

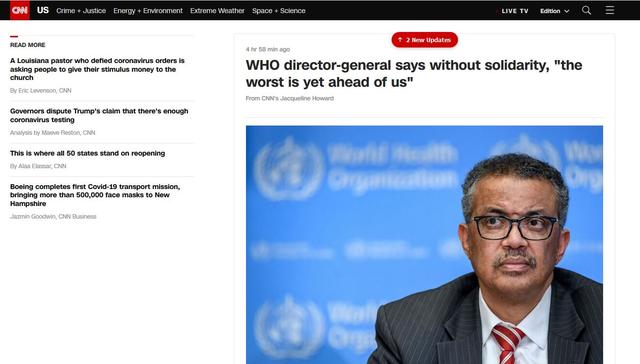

WHO总干事谭德塞发出警告:“最糟糕的时刻就在我们前面”2020-04-21最糟糕的时刻就在我们前面 ,据美国有线电视新闻网(CNN)报道,在20日于日内瓦召开的新冠疫情新闻发布会上,世界卫生组织(WHO)总干事谭德塞发出如此警告。他呼吁世界各国团结起来共

WHO总干事谭德塞发出警告:“最糟糕的时刻就在我们前面”2020-04-21最糟糕的时刻就在我们前面 ,据美国有线电视新闻网(CNN)报道,在20日于日内瓦召开的新冠疫情新闻发布会上,世界卫生组织(WHO)总干事谭德塞发出如此警告。他呼吁世界各国团结起来共 -

时隔多年滚石乐队全员在家隔空重聚重唱经典歌曲2020-04-21北京时间4月19日,滚石乐队全员在家隔空重聚,通过 One Wolrd: Together At Home 线上公益演唱会献唱了他们1969年的经典作品《You Can t Always Get What You Want》。在演出

时隔多年滚石乐队全员在家隔空重聚重唱经典歌曲2020-04-21北京时间4月19日,滚石乐队全员在家隔空重聚,通过 One Wolrd: Together At Home 线上公益演唱会献唱了他们1969年的经典作品《You Can t Always Get What You Want》。在演出