中信建投拟募资不超130亿, 用在五大方面。

1月21日晚间,中信建投披露非公开发行A股股票预案,拟募资不超过130亿元。这是公司2018年6月A股上市以来,第一次大规模募资。根据公告,本次募集资金扣除发行费用后将全部用于补充

1月21日晚间,中信建投披露非公开发行A股股票预案,拟募资不超过130亿元。这是公司2018年6月A股上市以来,第一次大规模募资。

根据公告,本次募集资金扣除发行费用后将全部用于补充公司资本金和营运资金,以扩大业务规模。

在中国证券业协会发布的2017年证券公司业绩排名中,中信建投营业收入排名第八,净利润排名第九。

中信建投拟募资不超130亿 用在五大方面

本次非公开发行A股股票的数量不超过12.77亿股,募集资金总额不超过人民币130亿元(含本数)。本次发行完成后,公司总股本将增加到89.23亿股。

具体用途如下:

不超过55亿元用于增加资本中介业务规模,具体包括扩大融资融券、股票质押等信用交易规模。截至2018年9月30日,中信建投融资融券业务余额为300.45亿元,市场份额为3.65%;股票质押 式回购业务余额为373.6亿元;约定购回式证券交易业务融出资金余额为0.75亿元。

不超过45亿元募集资金用于发展投资交易业务;不超过10亿元募集资金用于加大信息系统建设投入;不超过15亿元募集资金用于增资子公司;不超过5亿元用于其他运营资金安排的募集资金规模。

截至2018年6月30日,中信建投共有302家证券营业部以及23家期货营业部,覆盖中国30个省、自治区、直辖市;客户资金账户总数796.7万户;客户托管证券市值1.91万亿元,市场份额5.23%,位居行业第4名。在中国证券业协会发布的2017年证券公司业绩排名中,中信建投营业收入排名第八,净利润排名第九。

根据Wind数据,2018年全年,中信建投实现营业收入60.58亿元,净利润16.18亿元(母公司口径)。

2016年港股上市以来已经募资89亿

中信建投2016年首次在港股上市以来,在境内外已经募资89.01亿元。

中信建投2016年12月在香港上市,以6.81港币(6.06元)的价格发行10.76亿股H股,募集资金73.31亿港币,合65.19亿元人民。2017年1月5日,公司行使部分超额配股权,以6.81元港币的价格发行6991.52万股,募集资金4.76亿港币。

合计在境外募资67.33亿元人民币。根据计划, 这部分募资将用于五个项目,分别是:35%资金用于“满足客户投资及融资需求”、20%资金用于“增强投资及做市能力”、20%用于“产品种子基金”、15%用于“跨境业务”、10%用于“营运资金和其他用途”。

截至2018年12月31日,这部分募资余额在H股账户中的还有2.82亿元,另外尚有转至人民币账户的1322.54万元。

2018年6月,中信建投在A股上市,以5.42元的价格发行,募资21.68亿元。这部分资金全部用来补充营运资金。截至2018年12月31日,该募集资金在专户账户中的余额为95.97万元。

目前中信建投最新收盘价已经达到11.42元,市净率2.07倍,市值873亿元,在A股上市券商中排到第八位。

-

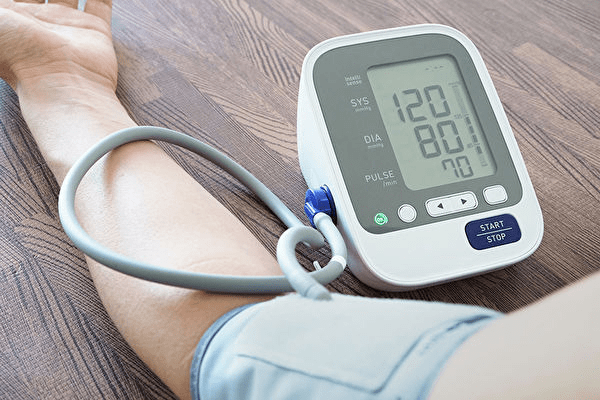

一到岁末就压力山大?情绪不好,气血失调!这些方式帮你调节2022-01-13气血 春节倒计时腊月初九保健时报社祝大家身体健康 万事如意又到岁末,面对接踵而至的述职、年终总结、年底考核,职场人士备感压力,一些人看着自己一年的任务未完成心生焦虑,难

一到岁末就压力山大?情绪不好,气血失调!这些方式帮你调节2022-01-13气血 春节倒计时腊月初九保健时报社祝大家身体健康 万事如意又到岁末,面对接踵而至的述职、年终总结、年底考核,职场人士备感压力,一些人看着自己一年的任务未完成心生焦虑,难 -

有了黑头怎么办?听听美容医生的建议2022-01-13有了黑头怎么办?听听美容医生的建议黑头是很多爱美人士的一大困扰,常常被别人笑话“草莓鼻”。通常大家看见黑头就想挤,可是挤了没几天就又出现了。也有些人认为,黑

有了黑头怎么办?听听美容医生的建议2022-01-13有了黑头怎么办?听听美容医生的建议黑头是很多爱美人士的一大困扰,常常被别人笑话“草莓鼻”。通常大家看见黑头就想挤,可是挤了没几天就又出现了。也有些人认为,黑 -

胚胎停育是怎么回事?我究竟做错了什么?2022-01-13不少孕妈遇到过这样的情况:怀孕后,满心欢喜地去医院做检查,结果被告知胎停育了,那一刻瞬间感觉被生活折磨的服服帖帖;又或是经历了一段吃叶酸、查孕酮和HCG、打保胎针、吃保胎药

胚胎停育是怎么回事?我究竟做错了什么?2022-01-13不少孕妈遇到过这样的情况:怀孕后,满心欢喜地去医院做检查,结果被告知胎停育了,那一刻瞬间感觉被生活折磨的服服帖帖;又或是经历了一段吃叶酸、查孕酮和HCG、打保胎针、吃保胎药 -

坚持运动身体好 量力而行做得到2022-01-13“运动是不会让人后悔的投资,当你开始爱上运动,健康也会爱上你。”世界卫生组织(WHO)2020年发布的《关于身体活动和久坐行为指南》指出, 任何人,不论年龄、性别或身体

坚持运动身体好 量力而行做得到2022-01-13“运动是不会让人后悔的投资,当你开始爱上运动,健康也会爱上你。”世界卫生组织(WHO)2020年发布的《关于身体活动和久坐行为指南》指出, 任何人,不论年龄、性别或身体 -

又裂开了?冬季为什么容易手脚干裂?2022-01-13秋冬季一到,有些人足跟、足侧等处常易发生 皲裂(俗称裂子),裂子周围皮肤干燥、粗糙、增厚、发硬。裂得深时甚至出血,行走时足跟着地,疼痛难忍,甚为不便。为什么在秋冬会出现手脚

又裂开了?冬季为什么容易手脚干裂?2022-01-13秋冬季一到,有些人足跟、足侧等处常易发生 皲裂(俗称裂子),裂子周围皮肤干燥、粗糙、增厚、发硬。裂得深时甚至出血,行走时足跟着地,疼痛难忍,甚为不便。为什么在秋冬会出现手脚 -

想喝羊肉汤又怕羊肉太温燥?阴阳同补,才是冬天进补之道2022-01-13清补凉粟米煲羊排汤推 荐 理 由:温阳养阴,健脾补肾推 荐 人 群:冬季想要喝羊肉汤又嫌羊肉温燥者配料:3-4人量太子参10g、沙参20g、玉竹20g、百合10g、山楂10g、粟米2根、马蹄50

想喝羊肉汤又怕羊肉太温燥?阴阳同补,才是冬天进补之道2022-01-13清补凉粟米煲羊排汤推 荐 理 由:温阳养阴,健脾补肾推 荐 人 群:冬季想要喝羊肉汤又嫌羊肉温燥者配料:3-4人量太子参10g、沙参20g、玉竹20g、百合10g、山楂10g、粟米2根、马蹄50 -

金荷娜捐三千万韩元 帮助接种疫苗后脑死学生2022-01-1312日,韩国庆南综合社会福祉馆表示,演员金荷娜1月7日捐款3,000万韩元(约新台币69.8万元/2.5万美金)帮助接种疫苗后脑死住院的女中学生。这名女中学生的事情是去年12月26日在青瓦

金荷娜捐三千万韩元 帮助接种疫苗后脑死学生2022-01-1312日,韩国庆南综合社会福祉馆表示,演员金荷娜1月7日捐款3,000万韩元(约新台币69.8万元/2.5万美金)帮助接种疫苗后脑死住院的女中学生。这名女中学生的事情是去年12月26日在青瓦 -

Solo歌手十年专辑销量榜 伯贤与太妍获佳绩2022-01-13据Gaon Chart统计2011年后出道的歌手的专辑销量数据,EXO伯贤以2019年7月发行的首张个人迷你专辑《City Lights》、2020年推出的迷你专辑《Delight》及去年发行的第三张迷你

Solo歌手十年专辑销量榜 伯贤与太妍获佳绩2022-01-13据Gaon Chart统计2011年后出道的歌手的专辑销量数据,EXO伯贤以2019年7月发行的首张个人迷你专辑《City Lights》、2020年推出的迷你专辑《Delight》及去年发行的第三张迷你 -

自曝外表常被评论 58岁叶童吐心声2022-01-1358岁的香港女星叶童日前受访,提到常被外界评论年纪和外貌状态,她霸气回应:“对于演员来讲,自己的年龄不是问题!”叶童17岁就进入演艺圈,因主演喜剧电影《表错七日情》夺

自曝外表常被评论 58岁叶童吐心声2022-01-1358岁的香港女星叶童日前受访,提到常被外界评论年纪和外貌状态,她霸气回应:“对于演员来讲,自己的年龄不是问题!”叶童17岁就进入演艺圈,因主演喜剧电影《表错七日情》夺 -

大火烧毁养鸡场 1万只鸡一夜变“烧鸡”2022-01-13凌晨一场大火,夺走养鸡场约1万条肉鸡的生命,造成业者在新年前蒙受惨重损失。一万鸡只一夜间变“烧鸡”,而这场大火是于今晨3时许,发生在石隆门一间养鸡场。当地消拯

大火烧毁养鸡场 1万只鸡一夜变“烧鸡”2022-01-13凌晨一场大火,夺走养鸡场约1万条肉鸡的生命,造成业者在新年前蒙受惨重损失。一万鸡只一夜间变“烧鸡”,而这场大火是于今晨3时许,发生在石隆门一间养鸡场。当地消拯