长线资金持仓路线图浮现 高端制造、医药、非银金融受宠

原标题:长线资金持仓路线图浮现 高端制造、医药、非银金融受宠

作为A股市场的长线资金,社保基金、保险、QFII等持仓情况历来是投资者关注的焦点。截至3月7

作为A股市场的长线资金,社保基金、保险、QFII等持仓情况历来是投资者关注的焦点。截至3月7日,A股市场已有106家上市公司披露年报,上述机构2018年的进退“路线图”逐渐浮现。各类长线资金持股比例较高的个股,普遍市盈率较低且业绩稳定。尽管这些个股近期表现分化,但业内人士表示,高端制造、大消费、金融等板块后市行情仍值得期待。

机构偏好同质化

Wind数据显示,截至3月7日下午3点,两市已发布106份年报,其中有104家公司涉及机构持股,机构持股股数合计501.76亿股,持股市值5297.35亿元。具体至板块来看,医药生物、制造、消费等属于长线资金主要配置的热门板块。值得注意的是,记者对比各类长线资金持股比例较高的个股发现,多数市盈率较低且业绩稳定。

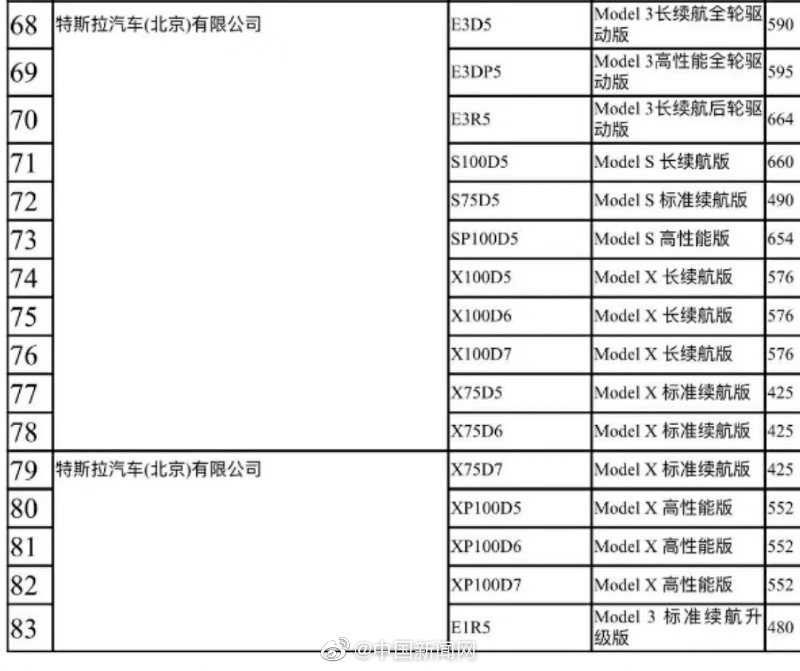

截至3月7日,证金和中央汇金出现在29家上市公司的前十大股东名单中,其中新进利尔化学,增持伊利股份,减持易世达,其他个股均未发生变动。申万宏源、平安银行、伊利股份、恒瑞医药等为证金和中央汇金持有市值较多的个股。

截至3月7日,有7家上市公司的前十大股东名单中出现了QFII的身影,QFII新进了长春高新、民和股份,增持了恒瑞医药等个股。谈及外资偏好时,瑞银证券中国首席策略分析师高挺表示,外资选股偏好市值大、流动性强、ROE高且盈利确定性高的个股。具体行业方面,外资偏好食品饮料和耐用消费品板块。个股方面,北上资金流向显示,境外投资者青睐市值大、流动性强的个股。

社保基金热衷医药、材料等板块。Wind数据显示,截至3月7日,有15家披露了年报的上市公司前十大股东中出现社保基金的身影,持股市值合计35.12亿元,8家上市公司被社保基金新进或增持,其中长春高新、恩华药业、索菲亚、汤臣倍健、蓝晓科技、云图控股等为社保基金持有市值较多的个股。

此外,保险资金现身于13家上市公司的前十大股东名单中,4只个股被不同社保基金组合新进。截至3月7日,平安银行、伊利股份、申万宏源、方大特钢等成为险资较青睐的个股。一心堂、同花顺、国瓷材料和北陆药业等被减持。

重配板块分化明显

近段时间,医药、消费、制造、非银金融等板块的市场表现分化明显。Wind数据显示,以申万一级行业的口径计算,今年以来,非银金融涨幅达55.48%;制造业涨幅达25.35%;消费板块涨幅达24.17%;医药生物板块涨幅为21.90%。

对此,某机构人士表示,医药、消费属于防御性板块,在过去两年中,机构抱团取暖效应明显。而随着当前市场风险偏好的提升,上述板块资金撤退的现象逐渐显现,导致相关板块近期表现不尽如人意。但长期来看,医药和消费行情仍有机会。华东券商分析师表示,对于医药行业,政策预期好转,新药的审核仍能保证较快速度。对于创新型医疗企业,科创板的推出,其势必将成为上市主力,也有望提高医药板块的风险偏好,所以长期看好医药行业。

针对非银金融板块,上述机构人士表示,非银金融板块近期表现强势,在牛市预期中,充分享受到“戴维斯双击”效应。但当前涨幅较大,短期风险不容忽视。

谈及制造业,摩根资管环球市场策略师朱超平认为,随着制造业的技术含量不断提高,对制造业企业的创新能力和管理水平的要求也越来越高,市场份额将进一步向头部企业集中。叠加政策倾向以及减税降费等利好,制造业蓝筹个股的盈利有望提升。

高端制造等板块后市可期

展望后市,机构人士认为,高端制造、大消费、金融等板块仍值得期待。

行健资产公司行政总裁颜伟华表示,看好高端制造业公司,主要是因中国高端教育带来的人才红利将在国内高端、技术密集型的制造业公司中获得充分体现。制造业板块大概率有望成为中国未来的一大增长动力。

前述机构人士表示,目前点位以持股观望为主,重点关注上市公司的整体业绩。一季报后将再次调仓,主要从部分困境反转或业绩预增超预期的个股中选择。

朱超平表示,未来在政策和市场变化的过程中发掘相对受益的行业和个股机会,同时可以从各个产业链的上下游寻找细分行业中的投资机会。具体板块方面,仍重点关注消费、金融和高端制造业的投资机会。

-

一到岁末就压力山大?情绪不好,气血失调!这些方式帮你调节2022-01-13气血 春节倒计时腊月初九保健时报社祝大家身体健康 万事如意又到岁末,面对接踵而至的述职、年终总结、年底考核,职场人士备感压力,一些人看着自己一年的任务未完成心生焦虑,难

一到岁末就压力山大?情绪不好,气血失调!这些方式帮你调节2022-01-13气血 春节倒计时腊月初九保健时报社祝大家身体健康 万事如意又到岁末,面对接踵而至的述职、年终总结、年底考核,职场人士备感压力,一些人看着自己一年的任务未完成心生焦虑,难 -

有了黑头怎么办?听听美容医生的建议2022-01-13有了黑头怎么办?听听美容医生的建议黑头是很多爱美人士的一大困扰,常常被别人笑话“草莓鼻”。通常大家看见黑头就想挤,可是挤了没几天就又出现了。也有些人认为,黑

有了黑头怎么办?听听美容医生的建议2022-01-13有了黑头怎么办?听听美容医生的建议黑头是很多爱美人士的一大困扰,常常被别人笑话“草莓鼻”。通常大家看见黑头就想挤,可是挤了没几天就又出现了。也有些人认为,黑 -

胚胎停育是怎么回事?我究竟做错了什么?2022-01-13不少孕妈遇到过这样的情况:怀孕后,满心欢喜地去医院做检查,结果被告知胎停育了,那一刻瞬间感觉被生活折磨的服服帖帖;又或是经历了一段吃叶酸、查孕酮和HCG、打保胎针、吃保胎药

胚胎停育是怎么回事?我究竟做错了什么?2022-01-13不少孕妈遇到过这样的情况:怀孕后,满心欢喜地去医院做检查,结果被告知胎停育了,那一刻瞬间感觉被生活折磨的服服帖帖;又或是经历了一段吃叶酸、查孕酮和HCG、打保胎针、吃保胎药 -

坚持运动身体好 量力而行做得到2022-01-13“运动是不会让人后悔的投资,当你开始爱上运动,健康也会爱上你。”世界卫生组织(WHO)2020年发布的《关于身体活动和久坐行为指南》指出, 任何人,不论年龄、性别或身体

坚持运动身体好 量力而行做得到2022-01-13“运动是不会让人后悔的投资,当你开始爱上运动,健康也会爱上你。”世界卫生组织(WHO)2020年发布的《关于身体活动和久坐行为指南》指出, 任何人,不论年龄、性别或身体 -

又裂开了?冬季为什么容易手脚干裂?2022-01-13秋冬季一到,有些人足跟、足侧等处常易发生 皲裂(俗称裂子),裂子周围皮肤干燥、粗糙、增厚、发硬。裂得深时甚至出血,行走时足跟着地,疼痛难忍,甚为不便。为什么在秋冬会出现手脚

又裂开了?冬季为什么容易手脚干裂?2022-01-13秋冬季一到,有些人足跟、足侧等处常易发生 皲裂(俗称裂子),裂子周围皮肤干燥、粗糙、增厚、发硬。裂得深时甚至出血,行走时足跟着地,疼痛难忍,甚为不便。为什么在秋冬会出现手脚 -

想喝羊肉汤又怕羊肉太温燥?阴阳同补,才是冬天进补之道2022-01-13清补凉粟米煲羊排汤推 荐 理 由:温阳养阴,健脾补肾推 荐 人 群:冬季想要喝羊肉汤又嫌羊肉温燥者配料:3-4人量太子参10g、沙参20g、玉竹20g、百合10g、山楂10g、粟米2根、马蹄50

想喝羊肉汤又怕羊肉太温燥?阴阳同补,才是冬天进补之道2022-01-13清补凉粟米煲羊排汤推 荐 理 由:温阳养阴,健脾补肾推 荐 人 群:冬季想要喝羊肉汤又嫌羊肉温燥者配料:3-4人量太子参10g、沙参20g、玉竹20g、百合10g、山楂10g、粟米2根、马蹄50 -

金荷娜捐三千万韩元 帮助接种疫苗后脑死学生2022-01-1312日,韩国庆南综合社会福祉馆表示,演员金荷娜1月7日捐款3,000万韩元(约新台币69.8万元/2.5万美金)帮助接种疫苗后脑死住院的女中学生。这名女中学生的事情是去年12月26日在青瓦

金荷娜捐三千万韩元 帮助接种疫苗后脑死学生2022-01-1312日,韩国庆南综合社会福祉馆表示,演员金荷娜1月7日捐款3,000万韩元(约新台币69.8万元/2.5万美金)帮助接种疫苗后脑死住院的女中学生。这名女中学生的事情是去年12月26日在青瓦 -

Solo歌手十年专辑销量榜 伯贤与太妍获佳绩2022-01-13据Gaon Chart统计2011年后出道的歌手的专辑销量数据,EXO伯贤以2019年7月发行的首张个人迷你专辑《City Lights》、2020年推出的迷你专辑《Delight》及去年发行的第三张迷你

Solo歌手十年专辑销量榜 伯贤与太妍获佳绩2022-01-13据Gaon Chart统计2011年后出道的歌手的专辑销量数据,EXO伯贤以2019年7月发行的首张个人迷你专辑《City Lights》、2020年推出的迷你专辑《Delight》及去年发行的第三张迷你 -

自曝外表常被评论 58岁叶童吐心声2022-01-1358岁的香港女星叶童日前受访,提到常被外界评论年纪和外貌状态,她霸气回应:“对于演员来讲,自己的年龄不是问题!”叶童17岁就进入演艺圈,因主演喜剧电影《表错七日情》夺

自曝外表常被评论 58岁叶童吐心声2022-01-1358岁的香港女星叶童日前受访,提到常被外界评论年纪和外貌状态,她霸气回应:“对于演员来讲,自己的年龄不是问题!”叶童17岁就进入演艺圈,因主演喜剧电影《表错七日情》夺 -

大火烧毁养鸡场 1万只鸡一夜变“烧鸡”2022-01-13凌晨一场大火,夺走养鸡场约1万条肉鸡的生命,造成业者在新年前蒙受惨重损失。一万鸡只一夜间变“烧鸡”,而这场大火是于今晨3时许,发生在石隆门一间养鸡场。当地消拯

大火烧毁养鸡场 1万只鸡一夜变“烧鸡”2022-01-13凌晨一场大火,夺走养鸡场约1万条肉鸡的生命,造成业者在新年前蒙受惨重损失。一万鸡只一夜间变“烧鸡”,而这场大火是于今晨3时许,发生在石隆门一间养鸡场。当地消拯